Voilà trente ans que la monnaie européenne a vu le jour. L'économiste Jacques Sapir revient sur trois décennies de zone Euro et explique pourquoi ses dysfonctionnements pourraient sonner le glas de l'Union européenne.

Alors que nous venons de commémorer, au 1er janvier de la nouvelle année, les 20 ans de l’Euro, car la monnaie unique fut d’abord introduite sous la forme d’une monnaie interbancaire, ou «monnaie scripturale», il est bon de tenter de dresser un bilan de cette dernière. Avec le recul, des économistes de plus en plus nombreux, tels Joseph E. Stiglitz ou Christopher Pissarides, deux prix Nobel d’économie, considèrent que l’Euro a fait plus de mal que de bien.

La publication le 5 septembre 2018 d’une note du service de recherche de la Banque NATIXIS a d’ailleurs relancé le débat sur la zone Euro. Cette étude de NATIXIS parle explicitement de l’échec de la zone Euro. Elle vient à point nommé alors que nous fêterons, au 1er janvier 2019 le vingt ans d’introduction de l’Euro, avec tout d’abord l’introduction de l’Euro scriptural.

Les pays de la zone euro n'ont pas profité autant que ce qu'on pourrait attendre de l'intégration monétaire et économique

Dans cette étude de NATIXIS les auteurs constatent que la mobilité des capitaux entre les pays de la zone Euro a disparu depuis la crise de la zone euro de 2010-2013 (et cette mobilité avait été présentée comme l’un des rares résultats positifs de la zone Euro) et que les échanges commerciaux entre les pays de la zone Euro n'ont pas profité autant que ce qu'on pourrait attendre de l'intégration monétaire et économique. Si le second point était largement prévisible depuis la critique des travaux d’Andrew K. Rose, le premier vaut en fait condamnation pour la zone Euro. Nous sommes bien en présence d’un échec profond, un échec dont les conséquences sont et seront désastreuses pour les pays de la zone Euro. Mais, ils ne limitent pas justement à ces pays. En effet, la crise économique qu’engendre l’Euro, crise qui n’est pas sans rappeler les effets du «Bloc Or» dans les années vingt qui avaient été dénoncés par J.M. Keynes, ont des effets très pervers sur l’économie mondiale dans son ensemble.

La zone Euro souffre de bases qui sont fondamentalement discutables, voire viciées. Elle ne correspond nullement à l’image que l’on peut avoir d’une zone monétaire optimale, au sens de Robert Mundell. On peut penser qu’elle fut construite sur un pari : son déséquilibre entraînant des crises qui obligeraient les pays membres à prendre les décisions politiques allant dans la direction d’un réel fédéralisme budgétaire et monétaire. Mais, en réalité, l’introduction de l’Euro s’est surtout manifestée par un désastre économique accompagné d’un désastre politique. La mise en place de l’Euro s’est accompagnée de dérives anti-démocratiques au sein de la zone Euro. Il convient donc de revenir sur les conditions de mises en œuvre avant de mesurer l’ampleur des dégâts provoqués par l’Euro dans les pays de la zone Euro.

Une période marquée par l’ascendant de l’idéologie néo-libérale, qui se traduisait par une déconsidération des nations et une importance de plus en plus grande des structures supranationales

L’origine de l’Euro et de l’UEM est directement à chercher dans le rapport Delors, qui fut publié en avril 1989. On était alors dans la période marquée par la Perestroïka en URSS et il était devenu évident qu’elle allait marquer la fin de l’Europe telle qu’elle avait été issue de la fin de la Seconde Guerre mondiale. On peut concevoir que ce qui guidait alors les experts réunis sous la férule de Delors était de chercher à construire un môle de stabilité en Europe, autour duquel pourraient s’agréger les pays de l’ex-camp soviétique. Les objectifs géostratégiques ont donc été probablement dominant même s’ils n’ont pas été ouvertement explicités dans ce rapport.

L'objectif principal de la réglementation de l’UEM était de compléter le marché unique européen par une monnaie unique et une grande stabilité des prix. En un sens, l’UEM, et l’Euro qui en découlait, dérivaient directement de l’acte unique européen, entré en vigueur en 1987. On a tendance à l’oublier aujourd’hui, mais l’acte unique européen fut le premier texte à inclure des dispositifs supranationaux dans les mécanismes institutionnels de ce qui était encore à l’époque la CEE. Cependant, l’UEM – tout comme l’Euro – étaient caractéristiques de la période de la fin des années 1980 en cela que l’UEM prévoyait l’abolition de toutes les restrictions aux mouvements de capitaux entre les États membres. On était dans une période marquée par l’ascendant de l’idéologie néo-libérale, qui se traduisait par une déconsidération des nations et une importance de plus en plus grande des structures supranationales. De cela, le traité de Maastricht porte incontestablement la trace. Plus généralement, l’idéologie de l’époque en Europe, et en particulier en France, est marquée par l’idée de la nécessité d’un dépassement des nations et ce au moment même où des nations retrouvent leur souveraineté. On ne pouvait faire plus grand contre-sens historique sur la période et le contexte.

Une monnaie commune [...] exige des règles strictes limitant les mouvements de capitaux afin de ne pas laisser de place à une spéculation à l’intérieur de la zone

L’Euro fut d’abord présenté comme une «garantie» contre les spéculations monétaires qui avaient marqué la période du Système Monétaire Européen, du «serpent monétaire» et de l’ECU. Le SME fut précédé du «Serpent monétaire européen», lui-même résultant du «rapport Werner» remis en 1970. On le voit, les tentatives de constitution d’une zone monétaire européenne sont anciennes. Le rapport Werner fut rendu caduque par la décision des États-Unis de mettre fin à la convertibilité automatique du dollar en or au taux de 35 dollars l’once. Institué par l’accord de Bâle du 10 avril 1972, le «serpent monétaire» constitua alors la réponse des pays européens.

Il est vrai qu’une monnaie commune (autrement dit, une monnaie existant en plus des monnaies nationales et utilisée pour certaines transactions) comme ce que l’on cherchait à mettre en place avec le SME et avec l’ECU exige des règles strictes limitant les mouvements de capitaux afin de ne pas laisser de place à une spéculation à l’intérieur de la zone. Tel avait bien été le cas lors de l’expérience, de 1949 à 1957, de l’Union Européenne des Paiements, un mécanisme qui permit, dans un cadre autorisant une véritable flexibilité aux Etats, de faire face à l’instabilité monétaire de l’époque.

Les pays européens ont fait le choix d’une libéralisation financière totale

Or c’est bien là que le bât blesse. En fait, les pays européens ont fait le choix d’une libéralisation financière totale. Ce choix, qui a été largement inspiré par les socialistes français, a conduit, nous allons le voir, à évincer la solution de la monnaie commune au profit de celle, en principe plus élégante mais au combien plus dangereuse, de la monnaie unique. La réponse à cette première question se trouve donc dans les crises que le Système monétaire européen (SME) a connues. Mais l’histoire de ces crises a été réécrite par les partisans de la monnaie unique comme celle d’une impossibilité de combattre la spéculation dans un cadre à plusieurs monnaies. La question des institutions susceptibles de limiter et de contrôler les mouvements de capitaux ne fut jamais abordée et la «libération» des capitaux a été présentée comme un dogme, ce qu’elle n’était certainement pas. Pourtant, le contrôle des capitaux a fonctionné face à des crises importantes. En particulier, on a systématiquement omis de préciser où de rappeler que les pays qui étaient parties prenantes du SME avaient tout fait pour laisser le champ libre à la spéculation. Le biais contre les contrôles de capitaux apparaît comme essentiellement idéologique.

Il faut ici rappeler qu’après avoir déguisé l’Euro en une forme de garantie contre les mouvements spéculatifs et les fluctuations, les thuriféraires de l’Euro ont présenté ce dernier comme un avantage pour la croissance en Europe. Ils ont cependant été bien déçus et même Jacques Delors a répudié l’Euro tel qu’il existe aujourd’hui. Les travaux qui furent présentés dans les années 1990 insistaient tous sur les avantages extraordinaires que donnerait la monnaie unique aux pays qui l’utiliseraient. Il s’agissait, bien entendu, de travaux économétriques. Pourtant, les résultats en furent rapidement contestés et ce non sans justes raisons. Il est vrai que ces travaux étaient construits sur des bases tant méthodologiques que théoriques extrêmement fragiles. Il est maintenant acquis que les effets de l’Euro sur le commerce interne des pays de l’UEM a été des plus réduit. L’étude publiée par NATIXIS enfonce donc le dernier clou dans le cercueil de cette idée.

La monnaie unique a plutôt joué un rôle d’exacerbation des différences entre les pays membres

De nombreux politiciens ont ainsi prétendu que l’introduction de l’Euro provoquerait, par son seul effet, une hausse de la croissance des pays membres d’environ 1%. Il n’en fut rien. En réalité, l’Euro a bien eu un effet sur le commerce intra-zone, mais cet effet a été essentiellement de réarranger les flux entre les pays et de conduire certains pays à se désindustrialiser tandis que d’autres (essentiellement l’Allemagne) profitaient très fortement de l’introduction de l’Euro. Tout ceci conduit à mettre en doute la rationalité économique de l’introduction de la monnaie unique. Elle a plutôt joué un rôle d’exacerbation des différences entre les pays membres, ce qui n’est pas surprenant si l’on y réfléchit un peu car les variations de taux de change entre les pays avaient fondamentalement (une fois la composante spéculative des mouvements de court terme retirée) pour effet de compenser ces différences.

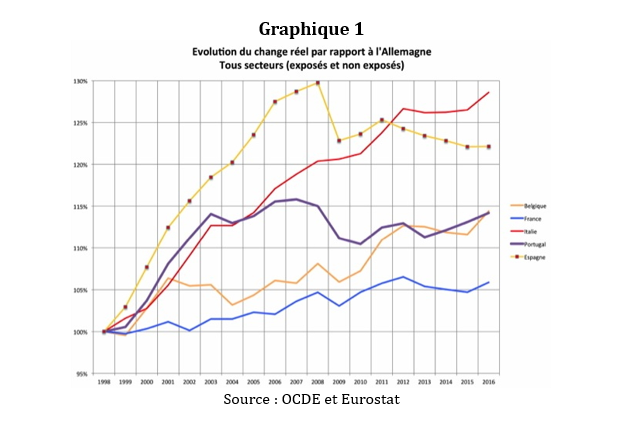

La zone Euro est donc malade, et depuis longtemps en fait. Les déséquilibres viennent de loin. Certains on décrit l’Euro comme la «tunique de Nessus de l’Europe». De fait, les mécanismes d’une divergence systémique entre les économies de la zone Euro étaient déjà visibles avant la grande crise financière mondiale de 2007-2009. Mais, il est évident que les effets de cette crise ont aggravé le processus de divergence. Il a atteint désormais des niveaux tels qu’il ne peut plus être nié. Ces niveaux sont tels qu’ils concentrent aujourd’hui une bonne partie de l’attention des économistes qui s’interrogent, désormais, sur la capacité à survivre de l’Euro.

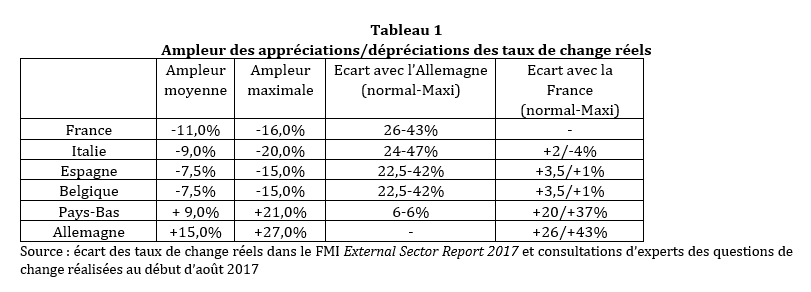

Les chiffres du FMI montrent tout à la fois une surévaluation potentielle de l’Euro pour des pays comme la France [...] et une forte sous-évaluation pour l’Allemag

Les causes de cette situation sont connues. Elles furent analysées dans une étude publiée en 2017 par le Fond monétaire international.

Dans l’édition 2017 du External Sector Report, le Fond monétaire international a souligné l’ampleur du problème posé par la divergence des compétitivités dans le cadre de la zone Euro. Il a montré l’importance de ces problèmes pour des pays comme la France, mais aussi l’Italie et l’Espagne.

On voit que le problème s’est même aggravé par rapport à l’édition 2016. Ces écarts de taux de change virtuel au sein de la zone Euro sont d’ailleurs régulièrement calculés par le FMI. Ainsi, dans tous les secteurs, le taux de change réel de la France a augmenté de 6% par rapport à celui de l’Allemagne. Pour le Portugal et la Belgique on constate une hausse de 13%, pour Espagne de 22%, et pour l’Italie de 28%. L’un des problèmes est évidemment que nous parlons ici du taux de change global. Et les études du FMI fournissent des estimations pour les secteurs commercialisés. La méthodologie du FMI consiste à calculer la dynamique du taux de change fournie (s’il n’y avait pas d’euro). Ils calculent les ajustements moyen et maximal. Nous voyons que pour les 4 pays du «sud», une dévaluation assez forte se produirait - France, Espagne, Italie, Belgique. Et aux Pays-Bas et en Allemagne, il y aurait une réévaluation.

En ce qui concerne donc les chiffres du FMI, tels qu’ils sont calculés par rapports aux taux de change réels dans les rapports annuels, ils montrent tout à la fois une surévaluation potentielle de l’Euro pour des pays comme la France, l’Italie, L’Espagne ou la Belgique par rapport aux gains de productivité et à l’inflation, et une forte sous-évaluation pour l’Allemagne.

En effet, si ce dernier pays avait conservé sa monnaie, son taux de change face au dollar des Etats-Unis, mais aussi des autres monnaies, serait fortement réévalué (de 15 à 27% par rapport au taux de change de l’Euro). Les écarts atteignent donc pour la France, en comparaison à l’Allemagne, entre 26% et 43%, et ce sont des niveaux identiques que l’on retrouve, toujours par apport à l’Allemagne, pour l’Italie, l’Espagne ou la Belgique.

Le problème des écarts de taux réels est un problème très grave pour les pays du sud. Ces écarts obligent alors les pays dominés par l’Allemagne à réaliser des sur-ajustements à la baisse en matière de salaires, sur-ajustement qui ont des effets sur la demande intérieure mais aussi sur la situation sociale de ces pays, comme le montre la crise des Gilets Jaunes en France.

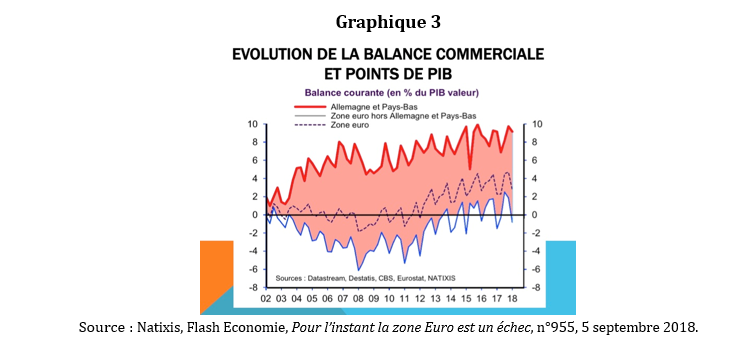

L'étude NATEXIS (réalisée par Patrick Artus) montre les évolutions de la balance commerciale en pourcentage du PIB que ce soit pour l’Allemagne ou pour des pays comme la France et l’Italie. Depuis 2002, l’excédent commercial en Allemagne continue de croître. Aujourd'hui, il représente près de 10% du PIB. En valeur absolue, ce chiffre est supérieur au surplus de la Chine. Cette supériorité de l’Allemagne traduit plus qu’une réelle compétitivité de l’appareil économique allemand, qui est aujourd’hui confronté à des problèmes de vieillissement tant matériels qu’humains. Cette supériorité traduit en réalité un avantage en terme de taux de change, obtenu grâce à l’Euro. On constate aussi l’ampleur de l’excédent commercial de l’Allemagne et la faiblesse de celui des autres pays. Car, l’avantage de compétitivité de l’Allemagne se paye d’un désavantage pour les autres pays, désavantage qui se traduit par des effets de désindustrialisation particulièrement importants.

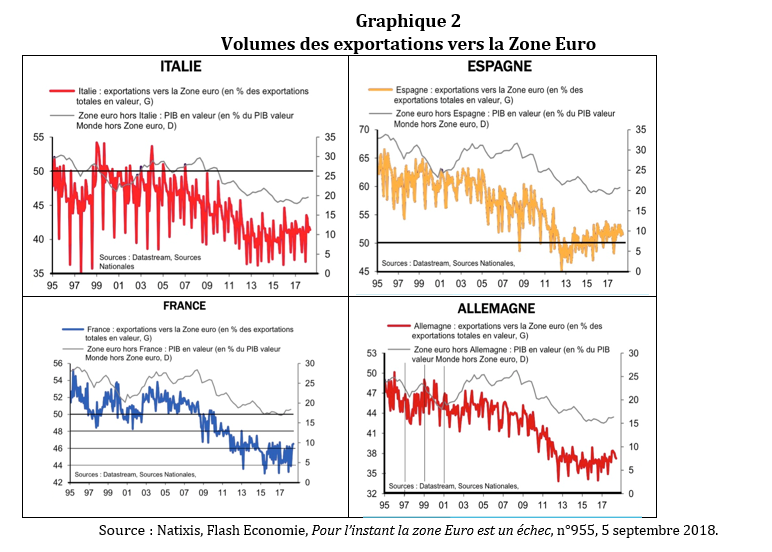

Certains des pays concernés, comme l’Italie et l’Espagne, ont réussi à stabiliser leur déficit commercial. Mais, ce fut au prix d’une contraction sévère de la demande intérieure. En fait, le déficit s’est comblé non par une augmentation des exportations mais par une diminution assez considérable des importations. Les études menées par NATIXIS le démontrent avec éloquence (Graphique 2 et Graphique 3)

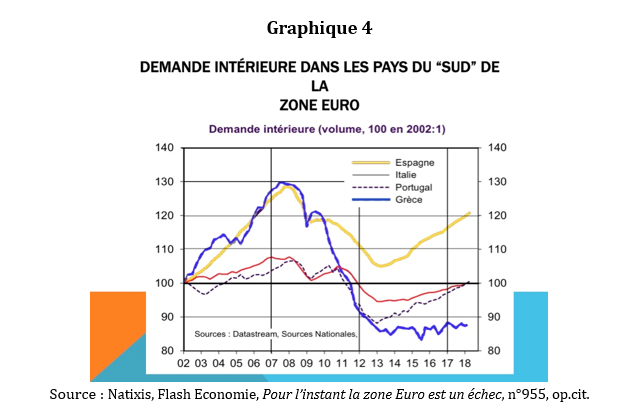

De fait il y a réelle défaillance de la demande intérieure qui est importante du point de vue de la croissance. De fait, sauf dans le cas de l’Espagne, la demande intérieure en 2018 est inférieure ou égale au niveau qui était le sien en 2002. Mais, même dans le cas de l’Espagne, la situation n’est pas bonne. En effet, ce pays exportait massivement vers l'Europe. Jusqu'en 1999, cela représentait 60 à 65% de ses exportations. Mais, ce chiffre est tombé à 50% à la fin de cette période. C’est-à-dire que les exportations espagnoles vers la zone euro ont chuté de 15% au fil des ans.

L'Allemagne exporte aujourd'hui moins vers la zone euro qu'en 1995. Ceci en dit long sur les effets de l’Euro qui vont donc à l’inverse de l’intégration de l’Union européenne

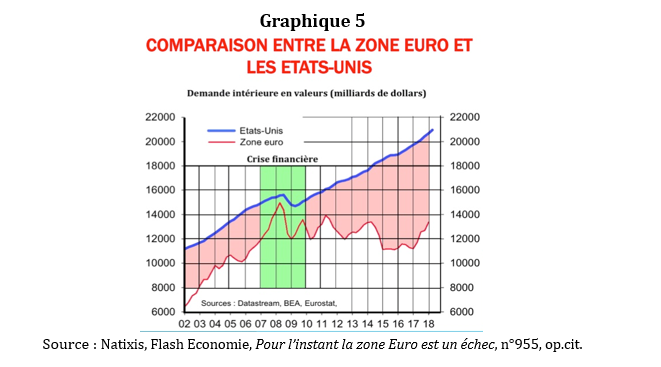

On constate donc une baisse généralisée de la demande intérieure pour les pays concernés (Graphique 4 et 5). Une telle baisse de la demande interne est importante du point de vue du marché intérieur. Elle a naturellement des conséquences pour l’investissement et pour la croissance. En fait les exportations des autres pays, comme la France, l’Italie et l’Espagne ont elles aussi tendance à être plus dirigées vers l’extérieur que vers l’intérieur de la zone Euro. Avant l'introduction de l'Euro, les exportations étaient stables. Mais depuis l’introduction de l’Euro de 1999 à 2002, la part des exportations sur le marché interne de la zone Euro a commencé à chuter. Cette baisse a aussi des conséquences par rapport aux exportations de l’Allemagne. On a vu, sur le Graphique 3, que ces exportations ont fortement augmenté de manière générale. La demande déprimée des autres pays de la Zone Euro (Graphique 4) contraint en réalité l’Allemagne a orienter une politique exportatrice très agressive hors de la zone Euro.

En fait, on constate que depuis la crise financière des années 2007-2010, les exportations allemandes vers la zone euro ont tendance à baisser tandis que les exportations allemandes hors de la zone Euro ont, elles, tendance à augmenter. Et, ce phénomène n’est pas propre à la seule Allemagne.

L'Allemagne exporte aujourd'hui moins vers la zone euro qu'en 1995. Ceci en dit long sur les effets de l’Euro qui vont donc à l’inverse de l’intégration de l’Union européenne comme cela avait pourtant été le rêve de ses concepteurs. De fait, l’Euro a provoqué un décrochage net de la demande intérieure de la zone Euro par rapport à la demande intérieure des Etats-Unis (Graphique 5). L’Euro a donc globalement affaibli l’économie de la Zone Euro au lieu de la renforcer. Les conséquences sont évidentes sur la croissance.

La France ne peut maintenir ce niveau de croissance égal à celui de l’Allemagne que par une augmentation annuelle du déficit

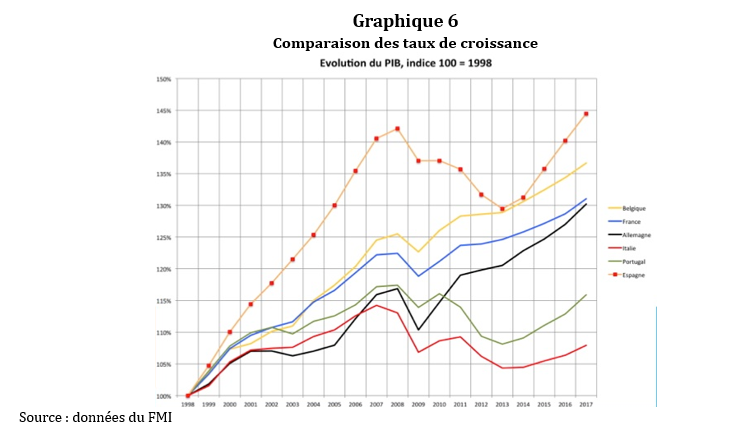

En ce qui concerne la croissance du PIB, il faut néanmoins rappeler que la situation est aussi affectée par les politiques plus ou moins expansives conduites par les gouvernements. Nous voyons alors apparaître trois groupes de pays. La Belgique et l’Espagne semblent ne pas souffrir de cette situation - leur croissance du PIB à partir de 1998 est de 40 à 45%. Mais, en réalité, le cas de ces deux pays est très différent. L’Espagne était un des pays les moins développés de l’Europe occidentale, payant le pris des années du régime franquiste qui avaient laissé le pays dans un état de semi-sous-développement. Au Portugal et en Italie, la situation est assez décevante. C’est surtout dans le cas de l'Italie où on assiste sur l’ensemble de la période (1998-2017) à une augmentation de seulement 6%! C’est la base économique des problèmes politiques que l’on peut observer en Italie.

Les taux de croissance de la France et de l'Allemagne se situent à peu près au même niveau. Le problème est que la France ne peut maintenir ce niveau de croissance égal à celui de l’Allemagne que par une augmentation annuelle du déficit. Or, les contraintes de l’Union européenne imposent une réduction de ce dernier. Par ailleurs, on peut se demander si tenter de compenser l’effet dépressionniste de l’Euro par une expansion budgétaire constante est une politique durable dans le temps. Si l’Allemagne appliquait la même politique budgétaire que la France, sa croissance serait supérieure à celle de la France et si, en France, on appliquait la même politique budgétaire qu’en Allemagne, la croissance serait pire qu’en Allemagne. L’impact de l’euro peut ainsi être partiellement compensé par la politique budgétaire, mais dans certaines limites.

L’Allemagne n’est plus actuellement en mesure de renouveler son appareil productif ni ses infrastructures

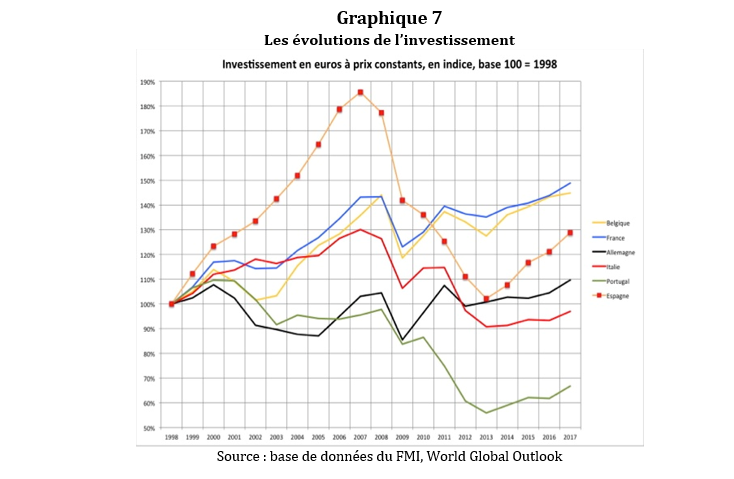

La situation déprimée de la demande intérieure a aussi des conséquences sur le niveau de l’investissement dans les différents pays. De fait, le problème est général dans la zone Euro. L'investissement était en Allemagne de 23-24% du PIB en 1998 et en 2017, il est tombé à moins de 20%. Ce recul du taux d’investissement signifie que l’Allemagne n’est plus actuellement en mesure de renouveler son appareil productif ni ses infrastructures. La compétitivité générale du territoire ne peut qu’en souffrir.

Le problème est même plus aigu dans les pays du sud de la zone Euro : au Portugal le taux d’investissement est tombé à 16% du PIB, et en Italie à 17,5%. Tout le monde est au courant de la catastrophe d’août, lorsque le pont Morandi s’est effondré à Gênes. En Italie, une douzaine de ponts supplémentaires se sont effondrés depuis 2012. On voit qu’il est impossible de sacrifier des investissements et de ne pas faire face à des catastrophes causées par l’homme. La France et la Belgique conservent cependant un niveau d’investissement relativement comparable à celui de 1998, mais avec un déficit budgétaire important.

Il est clair que la Zone Euro ne permet pas aujourd’hui que l’épargne soit investie là où elle serait la plus efficace

L’unification des marchés de capitaux avait été, pendant longtemps, considérée comme le seul résultat véritablement positif de la zone Euro. Si l’on avait bien assisté à une unification des marchés des dettes, les espaces qui continuaient de porter une trace, même lointaine, de l’économie réelle telles les bourses restaient marqués par «la forte résistance des segmentations nationales». Mais, aujourd’hui, on est en droit de se demander si la finance européenne n’est pas complètement affranchie des logiques de l’économie réelle dans la zone euro.

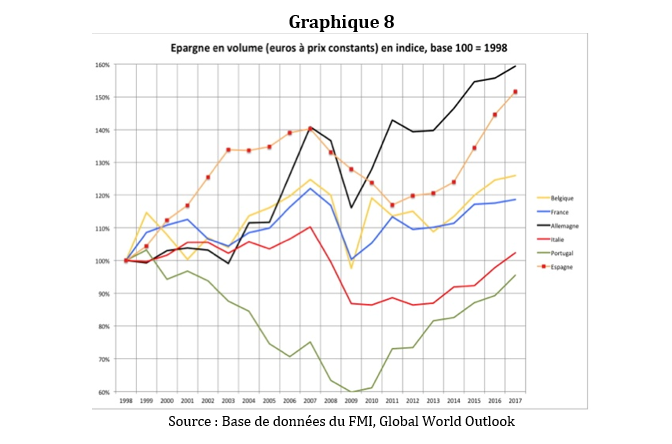

En fait on observe aujourd’hui une dé-corrélation entre les mouvements financiers et les mouvements réels. De fait, la mobilité des capitaux a disparu depuis la période de crise aigüe de 2010-2013. Il faut ainsi rappeler que l’intérêt de la création d’une Union Monétaire est en théorie de favoriser, grâce à la disparition du risque de change, la mobilité des capitaux entre les pays. Ceci est censé permettre à l’épargne de financer les projets les plus intéressant et doit donc, en théorie, contribuer tant à la croissance globale de la zone qu’à son efficacité économique. Mais, il est clair que la Zone Euro ne permet pas aujourd’hui que l’épargne soit investie là où elle serait la plus efficace à l’intérieur de la zone et elle n’a pas fait apparaître un effet significatif de «marché unique», effet qui était pourtant attendu par les avocats de l’Euro.

L’absence de circulation des capitaux, que l’évolution des taux d’épargne met bien en évidence au sein de la zone Euro, et qui est bien indiqué dans l’étude de NATIXIS, rend d’autant plus dramatique cet éclatement de la compétitivité au sein de l’Euro, qui conduit à une sous-évaluation de la monnaie de l’Allemagne et à une surévaluation de la monnaie de la Belgique, de l’Espagne, de la France et de l’Italie. Elle pose par ailleurs le problème de la sécurité de la sphère financière dans la zone Euro, en l’absence de tout réel mécanisme de socialisation des fonds financiers, en particulier dans le cas de nouvelles crises bancaires. Or, de telles crises sont une possibilité bien réelle à relativement court terme, qu’il s’agisse de la Deutsche Bank, dont le coût de réassurance (via les Credit Default Swaps) à doublé en un an, ou qu’il s’agisse des banques italiennes.

Au-delà du risque d’exposition à une crise des banques italiennes pour les banques françaises, il est clair qu’en l’absence d’une circulation des capitaux c’est tout l’édifice de la zone Euro qui devient excessivement fragile à une nouvelle crise financière. L’action de la BCE ne pourra que retarder une crise systémique. On en revient donc à l’inexistence d’un véritable marché des capitaux au sein de la zone Euro, situation hautement paradoxale dans une union monétaire, mais situation de fait. Cette situation est un signe supplémentaire de l’inachèvement structurel de cette zone, et des périls, tant à court qu’à moyen terme, que cet inachèvement fait peser sur les économies des pays de la zone Euro.

Une réforme de la zone Euro est-elle possible ?

Alors, on dira que tout ceci survient alors que la «zone Euro» est restée fondamentalement incomplète : il n’y a pas eu de budget commun (du moins certainement pas dans les proportions nécessaires) et pas d’union fiscale ni d’union de transferts. Tout ceci est exact. Mais, il convient de savoir que les divers membres de la zone Euro divergent fortement quant aux solutions qu’il conviendrait d’apporter. Le blocage n’est ici pas seulement économique, il est aussi politique. Cette incapacité à réaliser ce que certains (et parfois honnêtement) tenaient pour le «programme global» de l’Euro est le produit de la résistance institutionnelles de plusieurs pays, et au premier lieu de l’Allemagne. Pour cette dernière, il n’a jamais été question d’avoir un budget fédéral et la seule forme de «fédéralisme» qui soit acceptable serait le contrôle par l’Allemagne des budgets des autres pays. Ce pays a toujours refusé de la manière la plus catégorique d’accéder aux diverses demandes d’une «union de transferts», demandes qui pourtant seraient logiques dans la perspective d’une Union européenne de type fédérale. De fait, l’Allemagne s’est servie de l’UE pour faire avancer ses propres intérêts nationaux au détriment des autres pays.

L’inachèvement de la «zone Euro» n’est donc pas conjoncturel comme on le prétend mais bien structurel. L’Allemagne a voulu cette situation parce que c’est la seule qui lui convenait. Dès lors, le future de l’Union économique et monétaire apparaît des plus sombres. Cette «union» devrait connaître ce qui fut le sort des autres «unions», c’est à dire se dissoudre. Mais, ce faisant, elle risque fort d’entraîner avec elle la dissolution de l’Union européenne elle-même.

L’échec de la zone Euro est aujourd’hui évident pour la grande majorité des observateurs. Cet échec entraîne les pays de la zone Euro à leur perte mais, au-delà, pèse de manière importante sur la conjoncture internationale. Le fait que l’Euro condamne un groupe de pays à avoir une faible croissance a des conséquences importantes sur le reste du monde. C’est pourquoi, la dissolution de la zone Euro apparaît aujourd’hui comme une priorité absolue.

Lire aussi : Sortir de l'euro n'est «plus une priorité» pour Marine Le Pen

Les opinions, assertions et points de vue exprimés dans cette section sont le fait de leur auteur et ne peuvent en aucun cas être imputés à RT.